多家银行因贷款管理严重违规被罚款。这些银行未能遵守相关法规,导致贷款风险增加,引发监管机构的关注。违规行为包括审批不严、监控不力等,对金融系统的稳定产生了负面影响。针对这一问题,监管机构已采取相应的处罚措施,并呼吁各银行加强内部管理,严格遵守贷款管理规定,确保金融市场的健康发展。

本文目录导读:

多家银行因贷款管理违规被罚:实地策略评估与数据驱动的改进路径

关于多家银行因贷款管理严重违规被罚的消息引起了广泛关注,随着金融行业的竞争日益激烈,银行在追求业务发展的同时,也需要重视风险管理和合规经营的重要性,本文将围绕这一主题,探讨实地策略评估数据的重要性,以及如何从数据中汲取教训,优化贷款管理流程。

违规现象及其影响

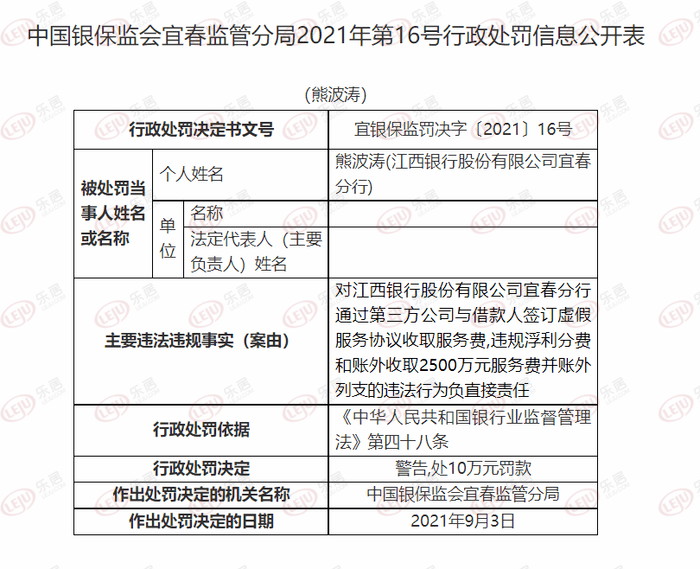

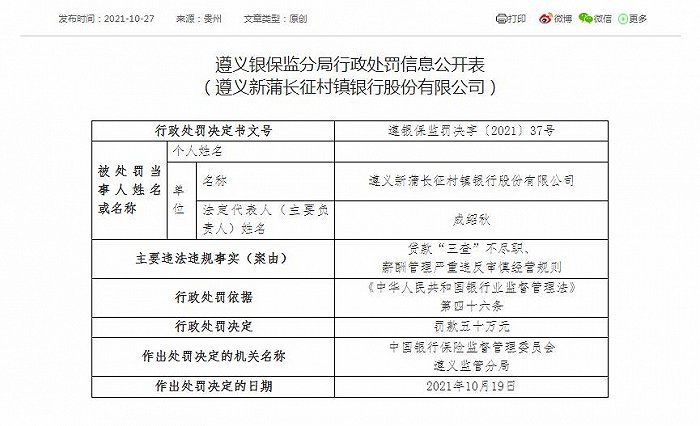

一些银行因贷款管理违规被监管部门处罚,这不仅对银行自身的声誉和业务发展造成影响,也对整个金融行业的稳健运行带来潜在风险,贷款管理违规主要表现在审批流程不严格、风险评估不精准、贷后管理不到位等方面,这些问题可能导致不良贷款的增加,加大金融风险。

实地策略评估的重要性

为了深入了解银行的贷款管理情况,实地策略评估成为一种重要的手段,实地评估可以通过现场调查、访谈、数据分析等方式,深入了解银行的贷款管理流程、风险评估体系以及内部控制机制,通过实地评估,可以发现问题,分析原因,为改进提供依据。

实地评估数据的重要性在于其真实性和客观性,相比于传统的报表和报告,实地评估数据更能反映实际情况,为决策提供更可靠的依据,实地评估还可以帮助银行发现潜在的风险点,为风险防范和化解提供有力支持。

数据驱动的改进路径

针对贷款管理违规问题,银行需要从数据中汲取教训,优化贷款管理流程,银行需要建立完善的数据治理体系,确保数据的真实性和准确性,利用大数据和人工智能技术,建立风险评估模型,提高风险评估的精准度,银行还需要加强内部控制,完善贷款审批流程,确保贷款的合规性。

银行可以通过以下措施进行改进:

1、建立风险数据库:收集和分析历史数据,建立风险数据库,为风险评估提供数据支持。

2、优化风险评估模型:利用大数据和人工智能技术,优化风险评估模型,提高风险评估的精准度和效率。

3、强化内部控制:完善贷款审批流程,确保贷款审批的合规性,加强贷后管理,防范不良贷款的发生。

4、加强员工培训:提高员工的风险意识和合规意识,加强员工培训,提高员工的业务素质和职业道德水平。

5、引入第三方评估机构:引入第三方评估机构,对银行的贷款管理进行定期评估,提供独立的意见和建议。

多家银行因贷款管理违规被罚的事件提醒我们,风险管理和合规经营是银行业务发展的重要保障,通过实地策略评估和数据驱动的改进路径,银行可以发现问题,分析原因,优化贷款管理流程,建立完善的内部控制体系,提高风险评估的精准度,加强员工培训,引入第三方评估机构等措施,将有助于银行防范风险,实现稳健发展。

作为金融行业的从业者,我们需要时刻保持警惕,增强风险意识和合规意识,共同维护金融行业的稳健运行,监管部门也需要加强监管力度,确保银行业的合规经营和健康发展。

陕ICP备19024466号-1

陕ICP备19024466号-1 陕ICP备19024466号-1

陕ICP备19024466号-1

还没有评论,来说两句吧...